智通财经APP获悉,天风证券发布研究报告称,22年底或者23年初是战略布局科创板大级别底部的时间。大安全和AI是科创板的α,全球半导体周期是科创板的β,这些因素越往下半年看,似乎对科创板越有利。其中一个重要的β因素就是全球半导体周期的位置。全球半导体周期见底回升,预示着周期的出清,如果叠加一轮新的科技产业周期产业的需求,往往会催生大级别的TMT主线行情,因此,全球半导体周期本身对于TMT行情具有指引意义。该行认为全球半导体周期可能即将触底,有望看到周期与技术共振,如果美国消费尽快出清就会更有利。

天风证券主要观点如下:

1、22年的中期策略中,该行提出22年是科创板最后的蛰伏,22年底或者23年初是战略布局科创板大级别底部的时间。

22年底的年度策略报告中,该行提出科创50是23年年度最看好的指数。

2、大安全和AI(是去年底预期之外的产业进展)是科创板的α,全球半导体周期是科创板的β,这些因素越往下半年看,似乎对科创板越有利。

3、最近这段时间,分歧最大的是科技板块的交易拥挤度上升太快,TMT四个行业的成交额占比在3月下旬超过40%,来到19年的高点。

4、在前期的报告中,通过复盘成交额占比过去几年在新能源板块的应用,该行得出了几个结论:

短期成交额占比达到或者接近前次高点的时候,行情不会马上结束,情绪会进入亢奋阶段,板块形成内部轮动、补涨,大概持续几周时间(平均1个月)。

随后一段时间,成交额占比会回落,情绪退潮,板块会休息一段时间。

更中长期来看,股价能否创新高,就取决于产业趋势和基本面兑现的情况。

也就是说,成交额占比的指标,只能用来衡量市场热度和短期择时,但对中长期的股价趋势没有太多指引意义。

5、因此,从3月下旬TMT板块成交额占比大幅飙升以后,板块就进入了1个月左右的亢奋阶段,内部开始补涨、轮动。4月中下旬开始,成交额占比会逐步回落,板块也可能会开始调整。但关键是下半年是否有基本面兑现,关乎科创板为代表的TMT板块能否再创新高。

6、这其中一个重要的β因素就是全球半导体周期的位置。

全球半导体周期见底回升,预示着周期的出清,如果叠加一轮新的科技产业周期产业的需求,往往会催生大级别的TMT主线行情,因此,全球半导体周期本身对于TMT行情具有指引意义。而对于不同的产业周期,可能利好的方向也不同。自2008年以来,全球经历了4轮半导体产业周期,分别是09-11年、12-16年年中、16年年中-19年年中、19年年中至今,其中,全球半导体销售周期见底回升,往往与A股的TMT主线行情相对应。

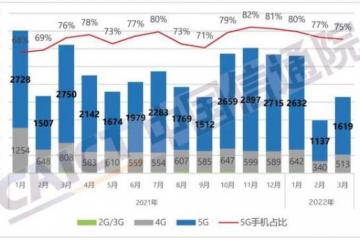

除了2016-2017年全球半导体产业周期的回升并未叠加新的科技产业周期、仅带来消费电子的超额收益回升以外,09年、12年、19年半导体周期的回升,分别都对应着国内进入智能手机周期(3G时代)、移动互联周期(4G时代)、AloT周期(5G时代),从而为TMT板块的基本面提供核心支撑。

7、全球半导体周期可能即将触底,有望看到周期与技术共振,如果美国消费尽快出清就会更有利

全球半导体销售额(三个月移动均值)同比增速由2021年8月的高点29.7%,持续回落至2023年1月的-18.5%,2月的当月同比进一步下滑至-20.7%。美国的消费需求(零售销售)和经济景气指标(PMI)对全球半导体周期具有较强的指引意义。

根据美联储专题报告的模型延伸推算,美国居民部门自2020年初起积累的超额储蓄,将在2023年9月-10月之间全部消耗完毕,也就是说美国的消费数据在半年左右的时间可能会明显下滑。如果美国消费能够尽快出清,对全球半导体周期的β而言也是一件好事。

8、科技指数平均领先半导体周期1-2个季度

费城半导体指数周期波动跟随半导体销售周期,指数周期拐点平均领先半导体周期2个月左右,05年至今指数领先时长提升至1-2个季度。

指数估值角度:费城半导体指数和纳斯达克综合指数的估值领先半导体周期的时长更长,主因周期后半段盈利下降带来估值提升。

每轮周期低点到高点,费城半导体指数的平均涨幅为80.2%,纳斯达克综合指数的平均涨幅为153%。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。